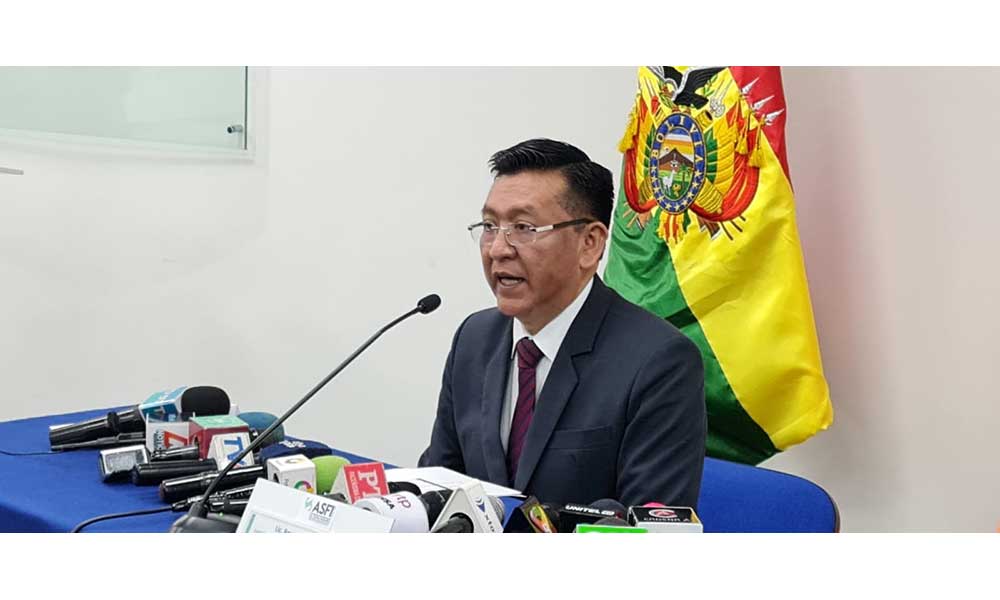

La autoridad de la Entidad Reguladora, en conferencia de prensa, realizó una evaluación de los avances con relación la normativa emitida el pasado 11

La autoridad de la Entidad Reguladora, en conferencia de prensa, realizó una evaluación de los avances con relación la normativa emitida el pasado 11 de noviembre de 2022 y calificó de positiva respecto a la atención a prestatarios que fueron afectados en sus actividades económicas con el paro prolongado en Santa Cruz, así como a quienes fueron impactados por los fenómenos climatológicos extremos ocurridos en diversos departamentos del país.

El Director enfatizó que las razones por las que los prestatarios solicitaron la reprogramación, se deben principalmente a los perjuicios causados por el paro ocurrido en Santa Cruz, con el 67% del total de solicitudes, en tanto que el restante 33% por razones vinculadas a fenómenos climatológicos.

Aclaró que la afectación del paro no solo se circunscribió en Santa Cruz (71%), sino también afectó al resto de departamentos, aunque en menor medida, alcanzando en este último caso al 29% de las operaciones.

Detalló que, por tipo de crédito, considerando el número de operaciones, el microcrédito fue el más impactado (61%), seguido por el crédito de consumo (23%) y el de vivienda (15%); sin embargo, considerando los montos de saldo de los créditos, los préstamos de vivienda son los más relevantes, con un 38% del monto total reprogramado, seguido de los microcréditos con 36% y el empresarial con 15%.

Por actividades, el paro de Santa Cruz afectó mayormente al comercio (29%), seguido de la industria manufacturera (16%), el transporte (14%) y la agricultura (9%), y el resto de actividades con el 32%.

Con estos datos, el Director de ASFI recalcó que la medida de reprogramación de créditos está demostrando ser muy efectiva y adecuada, y se ajusta a las necesidades de los prestatarios afectados por la coyuntura derivada de la paralización de actividades en Santa Cruz y los fenómenos naturales extremos ocurridos en el país.

Puntualizó que, en contraste con la medida del diferimiento asumido en 2020, que trajo consigo efectos adversos y muy negativos sobre la cultura de pago, el esquema actual presenta ventajas para los clientes y para el mismo sistema financiero.

Los prestatarios pueden acceder a condiciones favorables, según su situación particular, incluyendo alternativas de solución como la reducción del monto de la cuota mensual, la ampliación del plazo del crédito, la disminución de la tasa de interés, la incorporación de períodos de gracia, entre otros, incluso acceder a nuevos financiamientos.

Con la medida de reprogramación, el sistema financiero mantiene su solidez y solvencia, en beneficio de los ahorristas, que a la fecha tienen más de 14 millones de cuentas de depósitos, y cuyos recursos sirven precisamente para financiar los créditos. Además, el éxito de la medida está permitiendo conservar la calidad crediticia, pues el índice de mora, que durante los días del paro creció continuamente hasta alcanzar casi 3%, en las primeras semanas del mes de noviembre de 2022, se reduzca sustancialmente, a solo 2,3%, producto de la aplicación de la norma de reprogramación emitida por ASFI.

Finalmente, la Autoridad destacó que frente al complejo contexto que estaba experimentado el país se actuó con prontitud y oportunidad- mucho antes que finalice el paro en Santa Cruz-, evidenciado el éxito del mecanismo de reprogramación, como medida de alivio para los prestatarios, siendo, por tanto, innecesario pensar en alguna medida adicional para el ámbito financiero, como un Plan de Salvataje, que había sido propuesto por un parlamentario, toda vez que los resultados son elocuentes y dan cuenta que la efectividad de la medida adoptada por ASFI es incuestionable.

COMMENTS