Los ahorros de los bolivianos en el sistema financieros llegaron a $us 29.998 millones a junio de este 2024, lo que representa un crecimiento de

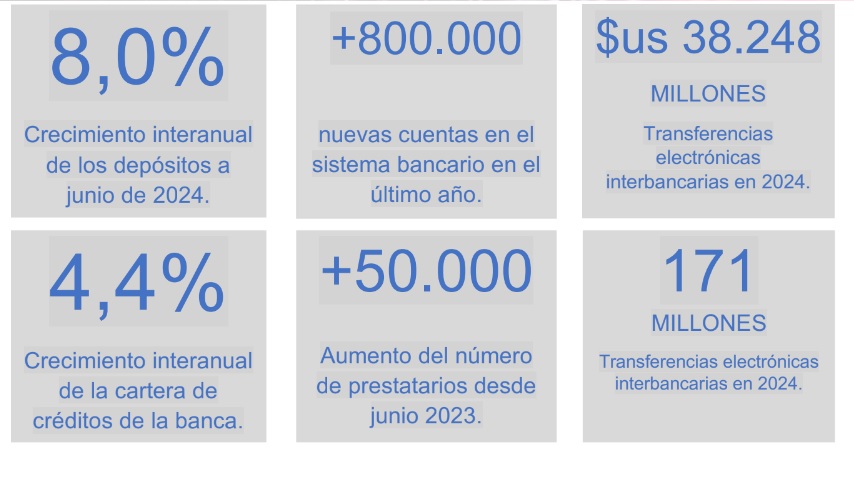

Los ahorros de los bolivianos en el sistema financieros llegaron a $us 29.998 millones a junio de este 2024, lo que representa un crecimiento de 8% en el último año, reveló el Boletín Cifras Bancarias de la Asociación de Bancos Privados de Bolivia (Asoban).

“Respecto a los depósitos del público en el sistema bancario a junio de 2024 alcanzaron a $us 29.998 millones, con un crecimiento de 8% en el último año. El aumento de los depósitos se registró en los diferentes tipos: vista, caja de ahorro y Depósito a Plazo Fijo (DPF), con crecimientos de 17,9%, 6,3% y 4,7%, respectivamente”, se lee en el informe.

En cuanto a la composición por monedas, en el caso de los depósitos, a junio de 2024 la participación en moneda nacional (MN) se situó en 90,8%, resultado que responde, por un lado, al aumento de $us 2.696 millones de depósitos en moneda nacional en el último año, dando cuenta de la confianza de la población.

Por otra parte, la reducción de $us 478 millones en moneda extranjera, en un contexto de mayor demanda de dólares por parte del público, refiere Asoban.

En tanto, la cartera de créditos en el sistema bancario a junio de 2024 alcanzó a $us 28.471 millones, con un crecimiento de $us 1.202 millones en relación a similar periodo de 2023, equivalente a una tasa de crecimiento de 4,4%.

Por tipo de crédito, a junio de 2024 fue el microcrédito el principal impulsor del dinamismo, con un crecimiento a doce meses de 8,1%. Del aumento total de la cartera de créditos, el dinamismo del microcrédito explicó el 52%.

Desde la perspectiva sectorial, el dinamismo de la cartera entre junio de 2024 y junio de 2023 fue impulsado por la construcción y los servicios inmobiliarios que registraron en conjunto una incidencia de 1,2 puntos porcentuales (pp); es decir, explicaron el 27% del crecimiento total, seguido por el sector agropecuario y la industria, cada uno con un aporte de 1pp, equivalente al 47% del crecimiento.

Mientras la incidencia del sector comercio alcanzó a 0,4pp del total, explicando el 9% del crecimiento total de la cartera de créditos.

Por su parte, en línea con el marco regulatorio vigente (60% mínimo de la cartera destinada a sectores regulados), el 63,6% del total corresponde a los sectores regulados.

A junio de 2024, tanto el número de prestatarios como el número de cuentas de ahorro en el sistema bancario registraron crecimientos, señalando avances en materia de bancarización, con efecto en la inclusión financiera.

El número de prestatarios se situó en 1.560.916, con un aumento de 50.143 en el último año. El crédito promedio; es decir, la relación de la cartera respecto al número de prestatarios se situó en $us 18.240, nivel que ha tendido a reducirse gracias al aumento en el número de prestatarios, siendo otro indicador de aproximación de mejorías en la inclusión financiera del país.

En cuanto a las cuentas de depósito, alcanzaron a 14.117.553, registrando un aumento de 869.517 en los últimos doce meses.

El aumento en el número de cuentas también se ha visto reflejado en el aumento en el número de tarjetas de débito, que en el último año se incrementó en 859,418.

En cuanto a la fortaleza patrimonial del sistema bancario, a junio de 2024 el patrimonio alcanzó a $us 2.907 millones, con un crecimiento de 7,8% en el último año. El fortalecimiento patrimonial, proveniente de la reinversión de utilidades, facilita la expansión crediticia, elemento fundamental para la generación de crecimiento para familias y empresas que acceden al crédito.

A junio de 2024, las utilidades del sector se situaron en $us 126,7 millones, registrando un aumento de $us 21 millones en relación al mismo periodo de 2023.

En línea con el fortalecimiento patrimonial y los resultados obtenidos, la rentabilidad del sector bancario, medida a través del indicador de retorno sobre patrimonio (ROE, por su sigla en inglés) pasó de 7,6% a 8,8% en el último año.

COMMENTS