Por: Martin Moreira Para entender la nota de El Deber, basada en supuestos hechos mal expuestos y muy alejados de la verdad, que insinúa una deuda

Por: Martin Moreira

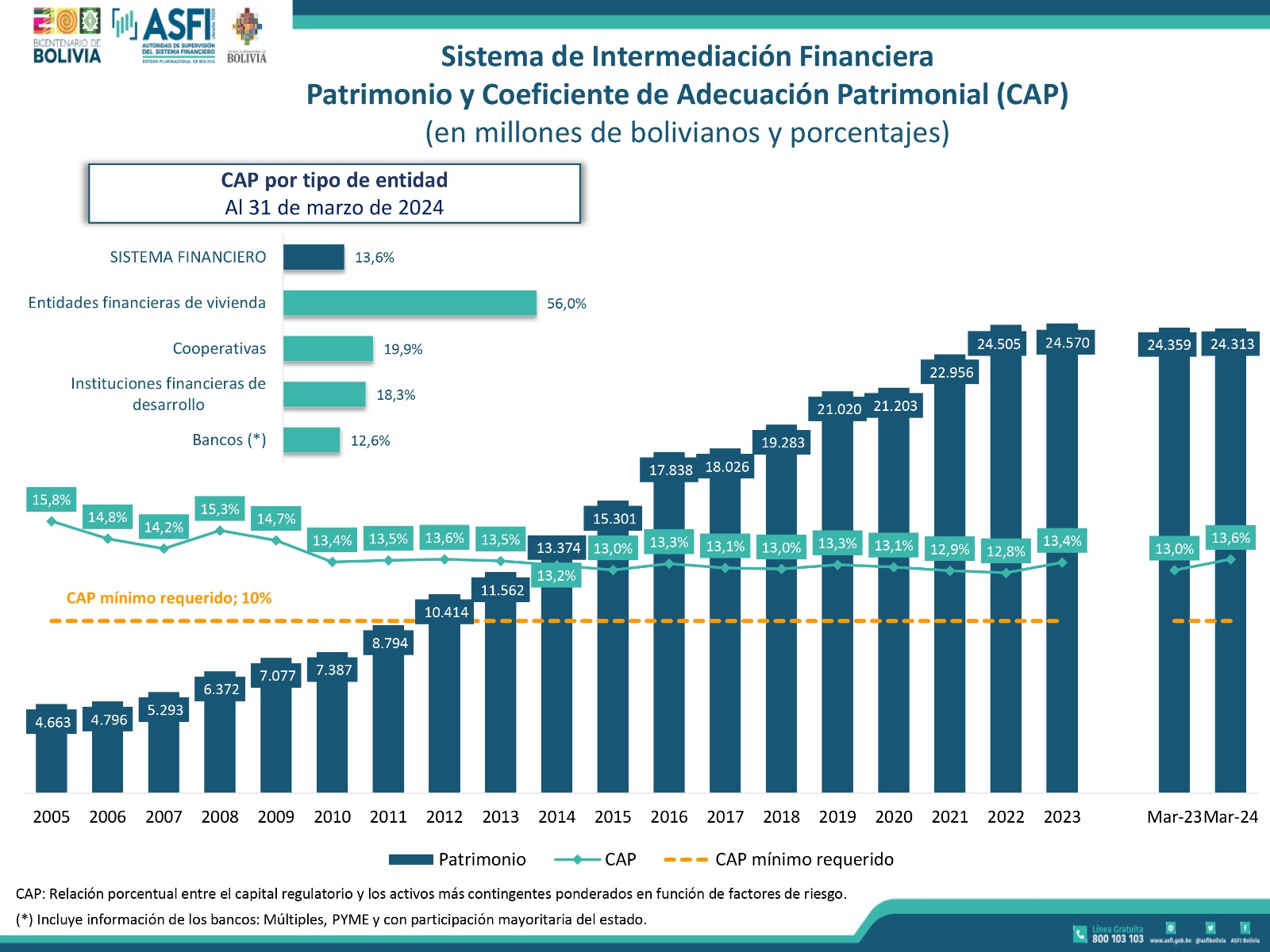

Para entender la nota de El Deber, basada en supuestos hechos mal expuestos y muy alejados de la verdad, que insinúa una deuda de más de $us 2.500 millones del Banco Central de Bolivia (BCB) a la Entidades de Intermediación Financiera (EIF), es necesario aclarar que el sistema financiero y el Estado han trabajado conjuntamente para generar crecimiento en el sector productivo y, a la vez, ofrecer mejores condiciones de vida a los bolivianos a través de los Fondos de Garantía. Además, es crucial destacar que el patrimonio de la banca creció de Bs. 4.663 millones a Bs. 24.570 millones. Esto demuestra que la banca ha crecido exponencialmente y, basado en este crecimiento, se decidió que el Estado y las EIF creen un fondo de garantía para fomentar el crecimiento en el aparato productivo y dotar de viviendas a la población sin la necesidad de un pago inicial del 20% del crédito que se quiera obtener. Parece que este medio de comunicación busca destruir la relación de sinergia entre el Estado y la banca, los cuales han trabajado de manera conjunta bajo normativas y han logrado resultados exitosos.

No es correcto decir que el Gobierno, a través del Banco Central de Bolivia (BCB), «debe más de $us 2.500 millones a la banca privada». Para empezar, estos $us 2.500 millones no son propiedad de los bancos sino de sus ahorristas y corresponden al encaje legal, que los bancos y entidades financieras están obligados a depositar en el BCB como reserva para poder cumplir con retiros inesperados de depósitos, entre otros objetivos.

Sin embargo, el periódico El Deber vuelve a desinformar sobre el tema, obligando al Gobierno nacional y al BCB a aclarar que los recursos económicos que forman parte del encaje legal o que están en los fondos de garantía también tienen el objetivo de canalizar créditos hacia el sector productivo, otorgar créditos de vivienda de interés social y otros.

Los recursos que supuestamente «debe» el Gobierno nacional a las Entidades de Intermediación Financiera (EIF) forman parte de la constitución del Fondo de Garantías para la colocación de créditos al sector productivo y créditos de vivienda de interés social. Estos recursos están bien resguardados y, además, debido a los beneficios de estos fondos, las EIF aportaron voluntariamente recursos para ampliar su tamaño y la extensión de su vigencia hasta 2026. En ese momento, el Ente Emisor efectuará la devolución de la garantía, previo pago de los préstamos otorgados.

¿Por qué los bancos piden de forma anónima la devolución de esos recursos? ¿Enfrenta la banca problemas de iliquidez? ¿Enfrenta problemas patrimoniales? ¿Perderá la banca esos recursos que están en los fondos de garantía?

En 2005, la banca nacional tenía un patrimonio de Bs 4.663 millones. En 2010, el patrimonio creció a Bs 10.414 millones. En 2020, el patrimonio era de Bs 21.203 millones, pero en 2021 subió a Bs 22.956 millones, en 2022 escaló a Bs 24.505 millones y en 2023 se incrementó a un récord de Bs 24.568 millones. Es decir, la banca incrementó su patrimonio desde 2005 hasta 2023 en aproximadamente un 600%.

La capitalización de al menos el 50% de las utilidades instruida por el Gobierno nacional en los últimos años ha permitido que las entidades financieras se fortalezcan patrimonialmente, manteniendo el Coeficiente de Adecuación Patrimonial (CAP) por encima del mínimo establecido por ley (10%).

Asimismo, entre 2022 y 2023, las utilidades del sistema financiero crecieron un 9,6% y, comparado con los últimos cuatro años, son las más altas de la era postpandemia. Durante la pandemia, las utilidades de la banca cayeron estrepitosamente, retrocediendo a niveles de hacía 13 años atrás. Sin embargo, pasada la emergencia sanitaria, el sistema financiero mostró una notable recuperación. Desde 2021, las utilidades de las entidades de intermediación financiera no han parado de crecer, volviendo a los niveles prepandemia.

En cuatro años, de 2020 a 2023, las utilidades de las entidades financieras se incrementaron en 119,6%, pasando de Bs 960 millones a Bs 2.108 millones. Específicamente, las utilidades del sistema financiero nacional aumentaron 9,6% en un año, de Bs 1.924 millones en 2022 a Bs 2.108 millones en 2023. Estas cifras demuestran que el sistema financiero de Bolivia es sólido y tiene una fortaleza envidiable.

A marzo de 2024, la cartera otorgada al sector productivo ascendió a Bs 98.589 millones, representando el 46,1% del total de la cartera, lo que evidencia el compromiso del sistema financiero con el fortalecimiento del aparato productivo. La Ley N°393 de Servicios Financieros y el Decreto Supremo N°2055 establecen la priorización en la asignación de recursos por parte del sistema financiero a las actividades económicas del sector productivo. Estos préstamos se otorgan a tasas de interés reguladas según el tamaño de la actividad económica del prestatario: 6% para la grande y mediana empresa, 7% para la pequeña empresa y 11,5% para la microempresa.

A marzo de 2024, del total de la cartera destinada a créditos de Vivienda de Interés Social, Bs 23.316 millones (73,4%) fueron utilizados para la compra de vivienda, Bs 5.309 millones (16,7%) para la construcción de vivienda individual, Bs 1.955 millones (6,2%) para la refacción, remodelación, ampliación y mejoramiento de vivienda, Bs 1.170 millones (3,7%) para la adquisición de terreno para la construcción de vivienda y Bs 2 millones (0,01%) para el anticrético de vivienda.

En total, la cartera de créditos de Vivienda de Interés Social llegó a Bs 31.753 millones, beneficiando a 100.436 familias bolivianas.

Estos créditos tienen tasas de interés fijas que van desde el 5,5% hasta el 6,5% para todo el plazo de la operación crediticia, teniendo como garantía el mismo inmueble. A su vez, pueden beneficiarse del Fondo de Garantía de Créditos para Vivienda de Interés Social (FOGAVISP), que suple el aporte propio hasta el 20% cuando no se cuenta con el mismo.

La canalización de créditos millonarios al sector productivo y las viviendas de interés social no hubiera sido posible sin la regulación establecida por el Gobierno nacional. Todas las ganancias millonarias de la banca, el fortalecimiento del sector productivo y la adquisición de viviendas por parte de los bolivianos se deben a las políticas establecidas por el Gobierno nacional.

Las interrogantes que debe responder El Deber

Aquí surgen algunas interrogantes: ¿Por qué El Deber vuelve a publicar una nota que ya publicó el 8 de mayo? ¿Por qué El Deber se escuda en fuentes anónimas para publicar una nota que ya fue respondida por el BCB? ¿Hay algún trasfondo o cuáles son los objetivos que persigue El Deber?

COMMENTS